自保公司年报多维透视|净利增速分化、头牌险种“遇冷”,“别人家”的公司还好当吗

自保公司的盈利能力颇受其他财险公司的艳羡。5月7日,北京商报记者梳理2021年非上市险企年报发现,低调的4家自保公司2021年实现全面盈利,有3家自保公司的净利润多于大部分的财险公司,依旧展现着实力。

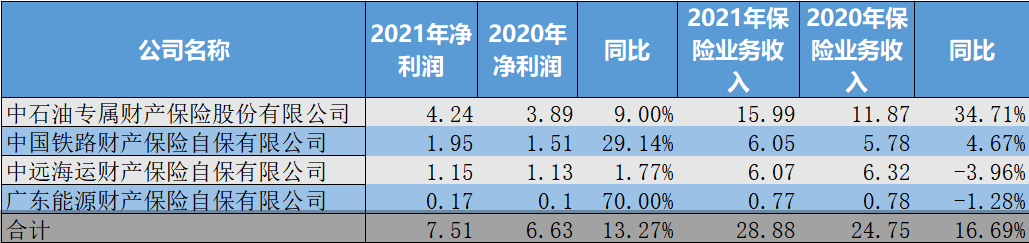

数据来源:各自保公司2021年年报

2021年,4家自保公司2021年合计净利润7.51亿元,同比增13.27%。不过,保险业务收入呈现“两升两降”的趋势,部分自保公司主要险种出现了保费规模收缩、承保利润波动的情况。与传统财险公司相比,自保公司有哪些优势?发展中又面临哪些问题?

净利增速分化

自保公司,即自营保险公司,是由非保险企业拥有或控制的保险公司,其主要目的是为母公司及其子公司的某些风险提供保险保障。

2021年4家自保公司合计净利润7.51亿元,同比增长13.27%。具体来看,4家自保公司净利增速分化,中石油专属财产保险股份有限公司(以下简称“中石油专属”)、中远海运财产保险自保有限公司(以下简称“中远海运自保”)净利润分别为4.24亿元、1.15亿元,增速分别为9%和1.77%。中国铁路财产保险自保有限公司(以下简称“中铁自保”)和广东能源财产保险自保有限公司(以下简称“广东能源自保”)净利润增长较为迅速,分别为1.95亿元、0.17亿元,同比分别增长29.14%和70%。

不同于净利全线增长,2021年各家自保公司的保险业务收入规模出现不同程度的收缩,4家自保公司合计实现保险业务收入28.88亿元,同比增长16.69%,其中,中远海运自保保险业务收入6.07亿元,同比下滑3.96%;广东能源自保保险业务收入0.77亿元,同比也略有下滑。

除了上述两家自保公司保险业务有所下降外,另外两家自保公司主要险种的承保利润也不尽如人意。广东能源自保第一大保险产品企财险承保利润为-0.15亿元,较2020年同比下降200%。中石油专属第一大保险产品企财险承保利润为0.58亿元,同比下滑44.23%。

针对承保利润及保险业务收入等情况,北京商报记者采访中铁自保等上述自保公司,但截至发稿未得到回复。

那么,影响自保公司业绩的因素有哪些?“自保公司的盈利模式与商业保险公司并无二致,主要来自承保利润和投资收益。影响承保利润的因素包括已赚保费、赔付支出、营业费用等。但自保公司的营业范围主要限制在与母公司及其控股子公司有关的风险,其保险业务的发展空间与集团业务发展和资产状况紧密关联。”韦莱保险经纪有限公司自保与相互保险部董事、总经理吴海峰对北京商报记者表示。

不过,吴海峰也表示:“开业后三到五年,在整合集团保险业务到一定程度后,自保公司保险业务收入就会进入一个相对平稳期。对自保公司来说,无论是业务收入还是承保利润,其财务目标不是追求承保利润或保险业务收入一直保持向上曲线,而是求稳,以发挥其吸纳风险不确定性的能力,为集团主营业务提供财务风险缓冲保护。当然自保公司保费收入增长还取决于对集团保险业务整合的深度和广度,针对集团新型风险创新险种的开发以及保险市场情况等。”

头牌险种保费收缩

从险种结构来看,4家自保公司依托背后集团,开展的业务“各有千秋”,比如中远海运自保主要险种为船舶险、责任险,广东能源自保、中石油专属企财险保费规模占比较大。中铁自保保费规模最大的险种则为意外险。

北京商报记者梳理发现,除广东能源自保、中远海运自保第一大险种企财险保费收入略有增长外,其余两家自保公司的“头部”险种保费规模均有所收缩。中铁自保第一大险种意外险原保险保费收入1.65亿元,同比下滑1.79%。与2020年相比,该公司工程险下降为第三大险种,原保险保费收入同比下降42.42%。而中石油专属第一大保险产品企财险保费收入2.98亿元,同比下降11.83%。

首都经贸大学保险系副主任李文中认为,由于自保公司只能接受来自所属企业集团,因此影响自保公司保费收入的最大变量是集团内部业务的发展,如果企业集团业务增长受阻,那么自保公司的保费增长就面临较大压力。例如中远海运保费收入下降应该与新冠疫情对国际贸易造成较大冲击有关。中铁自保的意外险和工程险保费收入下降应该和新冠疫情影响下铁路旅客人数下降,铁路工程项目建设放缓有较大关系。

各自保公司的保费收入主要与股东的资产规模、业务风险大小相关。因此,上海对外经贸大学保险系主任郭振华表示,各公司的保费收入规模都不高。如果有比较高的情况,可能是分入保费较高导致的。例如,中石油专属的保费收入较高,但70%左右是分入保费。当然,净保费规模还与资本实力相关。不过,各公司的资本实力都很强劲,因此,主要还是取决于股东的保险业务需求。

政策东风“待吹”,风险堤坝需筑牢

自保公司是一种特殊类型的保险公司,它的核心价值之一,是为集团建立一个风险资金池,吸收风险对集团资产带来的冲击。且相较于传统保险公司,自保公司在发展中有一定的优势。

李文中表示,自保公司发展中的优势在于业务来源有保障,不必花费大量业务进行业务营销;公司受到的监管要求相对宽松,更有利于提升运营效率。

“自保公司获得的利润,通常不会被直接返还给母公司,而被留存在自保公司内部增加承保能力,发挥更丰富的财务效能。同时,由于自保公司自留了风险,风险好坏在其财报上有直接反映,因此自保公司及其母公司会有强主动性去降低风险发生的可能、改善风险状况,在风险发生后更积极地降低损失扩散。所以自保公司常被视为风险管理的工具,嵌入集团风险管理体系中,推进企业风险管理优化。”吴海峰也表示。

不过,亦有业内人士表示,天然的业务优势虽明显,但发展潜力可能被桎梏,比如业务来源受限,业务增长迟早会遇到天花板。郭振华分析认为,虽然自保公司业务很难做大,但做大可能并非自保公司的目的。

不仅发展前景似乎看得见尽头,专业人才一直是我国自保公司发展需要面对的挑战。对于专业性很强的保险业务而言,专业人才一直是保险公司趋之若鹜的对象。吴海峰表示:“然而,对于自保公司而言,找到一个既懂保险专业知识并拥有实践经验,又对企业充分了解的高级管理人才并不容易。”据北京商报记者梳理发现,中铁自保3位高级管理人员中,仅1位有保险公司的从业经历;广东能源自保现任的4位高管中,2位有保险从业经验。

此外,由于自保公司的财务目标通常是求稳,在业务收入平缓发展的同时其管理成本也需要得到有效控制,基于此,吴海峰认为,这给我国自保公司发展带来一定挑战。

同时吴海峰表示,根据海外自保业的成功模式来看,希望国内监管能为自保公司的发展提供更有利的发展政策,支持自保公司专业水平提升的同时,降低监管成本,同时也给予服务自保公司的专业第三方发展通道。而进一步加强企业风险管理,降低出险概率和损失程度,控制营业费用,同时进一步优化再保险结构等都可以提升自保公司利润。

“专业自保公司运营的重点不是营销,而是如何通过制度优化与技术革新,加强防灾防损,不断降低集团内部资产与业务出险的概率与损失的幅度,提高自保公司的运营效率,降低运营成本。”李文中如是表示。

北京商报记者 陈婷婷 胡永新