首页 > 周刊财经理财 排队上市 广州银行隐忧未解

排队上市 广州银行隐忧未解

筹谋近十年,广东省最大城商行终要冲关A股。近日,证监会披露了广州银行A股招股书,过去数年间,掣肘于股权过于集中,广州银行上市之路步履蹒跚,而今股权结构调整后闯关A股,还面临着资产质量下行、连续三年现金流为负等多重牵绊,如何在对手林立的竞争环境下成功冲关,颇受市场关注。

上市路蹒跚

7月3日,证监会官网披露了广州银行A股招股说明书,该行计划登陆深交所,本次公开发行的股票数量不超过发行后总股本的25%(含25%)。

资料显示,广州银行成立于1996年9月,截至2019年末,广州银行资产规模达到5612.31亿元,是广东省资产规模最大的城商行。

回顾广州银行的上市之路,可谓步履蹒跚。早在2009年9月完成重组后,该行就曾提出三年上市的口号,但始终未有实质性进展。此前市场多认为,股权过于集中是广州银行上市的一大阻碍。公开资料显示,广州市国资企业广州金控一度实际持有该行超过92%的股权。

然而按照相关上市要求,商业银行实现上市原则上单一法人持股比例不得高于30%。“股权过分集中容易产生大股东对银行的干预问题,造成银行治理结构失衡,大股东可能会利用股东优势影响控制银行发展甚至获取非法的利益,不利于银行稳健经营,监管从稳定金融股市的角度,要避免这一问题。”北京科技大学经济管理学院金融工程系教授刘澄如是说。

为了将大股东所持股权稀释,广州银行在近年间通过增资扩股等方式使得股权结构不断优化。根据招股书,目前广州金控直接和间接持有广州银行42.3%的股份,为该行控股股东,该行实际控制人为广州市人民政府。

伴随着股权结构调整,广州银行上市“补血”也提上日程。2018年10月,广州银行向广东证监局递交了上市辅导备案登记申请,今年6月,该行向证监会递交了IPO申请材料并获证监会接收。

针对上市事项相关问题,北京商报记者尝试采访广州银行,但未获得回复。

近年来,随着信贷业务及资金业务的发展,广州银行存在一定的资本补充需求。上海新世纪资信评估投资服务有限公司在对广州银行跟踪评级时指出,该行资本补充主要依靠政府注资及自身利润留存,成立至今该行多次获得政府注资。2018年以来,该行通过引进战略投资者,资本实力进一步增强,资本充足率有所回升。

不过,进入2019年,广州银行资本充足率再度承压,多渠道补充资本成为该行“当务之急”。截至2019年末,广州银行的资本充足率、一级资本充足率和核心一级资本充足率分别为12.42%、10.14%、10.14%,较上年末分别下滑0.96、1.1、1.1个百分点。在2019年年报中,广州银行提及要把上市“1号工程”放在全行战略的更加突出位置,这也意在解决该行开拓新市场、新业务过程中面临的资本金需求。

超两成公司贷款流向房地产

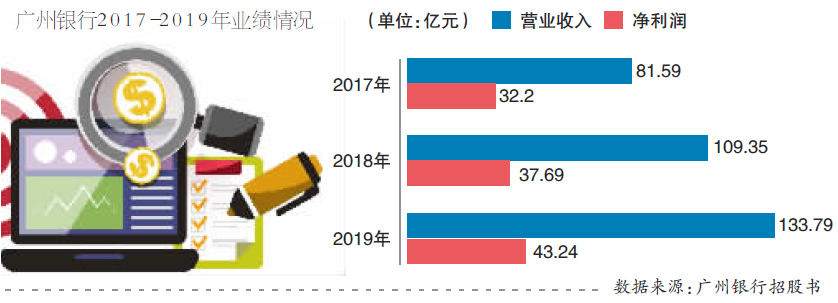

根据广州银行2019年年报,该行去年实现营业收入133.79亿元,同比增长22.35%;净利润43.24亿元,同比增长14.73%。从业务结构来看,利息净收入是广州银行盈利的主要来源,去年实现利息净收入104.43亿元,占营业收入的78.06%。

虽然近年来房地产市场持续调控,但房地产贷款仍稳居该行对公贷款第一大户。根据招股书,2017-2019年,广州银行投向房地产业公司贷款和垫款余额分别为245.03亿元、316.99亿元和350.5亿元,占发放贷款和垫款总额的比例分别为14.46%、13.22%和11.9%,占公司贷款和垫款总额的比例分别为22.88%、25.61%和25.61%,在各行业中仍居于首位。

一位国有大行投资人士指出,由于受区域的影响,地方银行可贷资金的领域并不多,房地产贷款项目因为有优质项目作为抵押,属于信贷里面的优质资产,所以不少银行在房地产投放量很大,但也承受着相应的风险,一旦房地产企业资金紧张,银行受到的影响也较大。所以,银行要提高风险分析能力,关注政策动向,适度调整房地产行业的信贷政策,降低行业集中度水平。

值得一提的是,广州银行在过去三年间现金流为流出状态。2017-2019年,广州银行的现金流量净额分别为-576.85亿元、-617.38亿元和-189.06亿元。“银行三年现金流为负不是一个很好的现象,反映了支出长期大于收入,说明银行存款类资金收入来源业务扩展缓慢,包括投资等支出金额过于庞大,不利于银行未来稳健经营,需要加以改进。”刘澄表示。

另外,广州银行资产质量也存在考验。截至2019年末,广州银行不良贷款余额为35.18亿元,比上年增加14.56亿元,截至2019年末的不良贷款率为1.19%,较上年末上升0.33个百分点。广州银行指出,虽然该行通过核销的方式压降存量的不良贷款,但随着该行贷款规模增长及经济下行压力增加,2019年末的不良贷款率和不良贷款总额均有所上升。

苏宁金融研究院研究员陶金对北京商报记者表示,中小银行更多地参与到实体经济服务中,因客户结构问题,客户中风险相对较大的比例显著高于大型商业银行,不良贷款累积较多。若中小银行不在业务模式、风控策略等方面进行调整,不良贷款很可能在长期再次积累。

不良贷款存上升压力

于中小银行而言,疫情影响之下,资产质量可能会进一步承压。广州银行坦言,疫情期间,该行公司贷款业务受较大影响的投向行业主要包括餐饮业、文化旅游业、批发和零售业、物流运输业和房地产租赁行业等,上述行业的部分客户生产经营和还款能力可能受到严重影响。此外,疫情对宏观经济带来下行压力,导致个人失业率上升、收入来源被切断,影响该行个人贷款、信用卡等客户还款能力。上述因素可能导致该行逾期贷款和不良贷款增加,进而影响该行信贷和投资的资产质量及收益水平,并对该行业务发展、财务状况和经营业绩造成不利影响。

刘澄对北京商报记者表示,为了提高资产质量,银行一定不要盲目扩张,要聚焦主业,选好自身主导区域,另外还要加快转型,根据经济环境的变化及时调整自身业务重点、业务发展方向,以及对银行组织架构、发展模式、指导思想、经营战略进行调整,以适应不断变化的时代要求。

陶金进一步指出,中小银行在出清不良资产包袱的同时,更应该调整业务模式、加强风控管理,对于不良贷款累积较多的,需要重新评估资产质量,收缩高风险贷款业务。

根据证监会最新披露的数据,目前排队A股IPO的银行已达19家,但今年至今未能有一家登陆A股,于广州银行而言,竞争对手林立,要想突围而出在短期内成功上市,如何应对当下面临的重重考验成为关键。

北京商报记者 孟凡霞 马嫡

责任编辑:王巍

文章来源:http://www.bbtnews.com.cn/2020/0709/360432.shtml