首页 > 垂直频道产经中心健康频道 靠仿制药年入超4亿元,海西新药登陆港交所

靠仿制药年入超4亿元,海西新药登陆港交所

10月20日,海西新药正式在港交所挂牌交易,开盘报102港元/股,较发行价86.4港元/股上涨18.06%。作为一家已实现商业化的制药企业,海西新药近年业绩高度依赖国家带量采购(VBP)计划。2022—2024年,该公司通过集采渠道实现的收入占比均超过90%,其中仅安必力®与海慧通®两款产品就贡献了70%以上的营收。然而,在带量采购“以价换量”模式下,产品价格面临持续下行压力,2024年公司净利率较2023年下降7.9个百分点。目前,海西新药虽已布局创新药研发管线,但多数仍处于早期临床阶段,未来能否成为业绩新支撑尚待市场检验。

集采收入占比超九成,依赖程度高

海西新药是一家覆盖研发、生产与销售全链条的制药企业,目前采用“仿制药+在研创新药”双轨发展模式。其仿制药产品已实现商业化,主要覆盖消化系统、心血管系统、内分泌系统、神经系统及炎症疾病等领域。

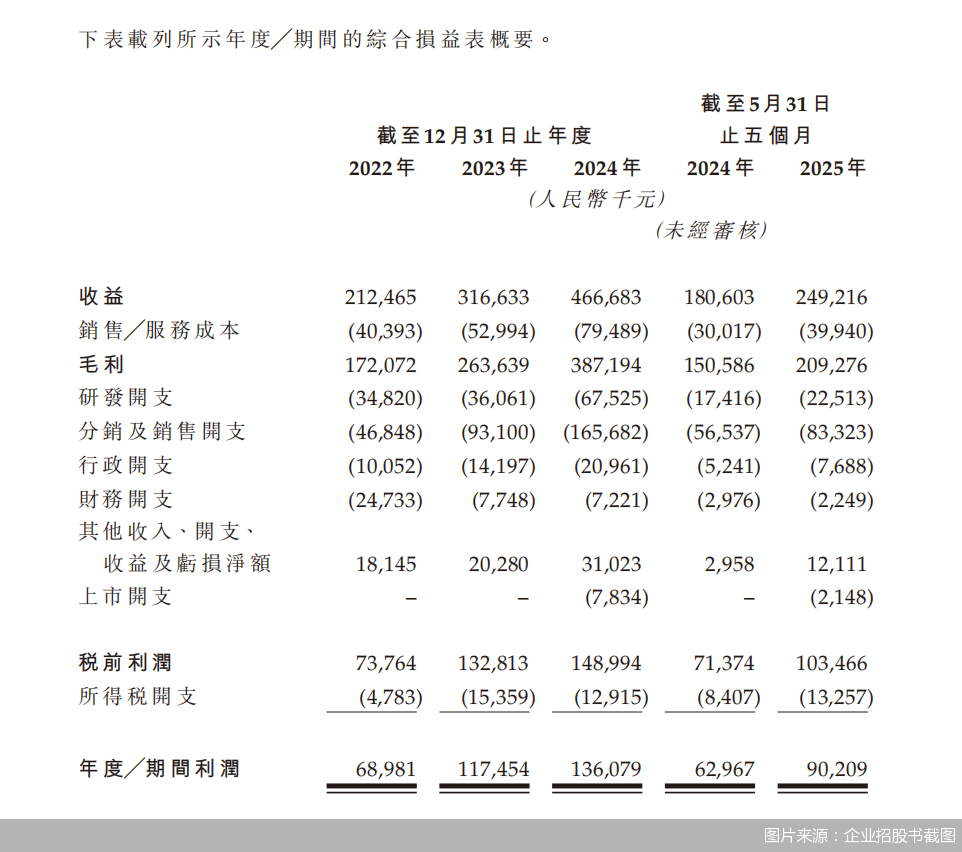

截至目前,海西新药已获批15款仿制药,其中4款入选国家带量采购计划。集采推动公司收益显著增长,2022—2024年,公司收益分别约为2.12亿元、3.17亿元和4.67亿元,同期利润分别约为0.69亿元、1.17亿元和1.36亿元。

为换取市场份额,海西新药产品价格承受明显下行压力。以海慧通®为例,纳入集采前平均售价为3.56元,2023年纳入后降至2.19元,降幅达38.48%;安必力®在2021年纳入集采前平均售价为1.16元,2022年单价降至0.46元。盈利能力方面,2024年公司净利率为29.2%,较2023年下降7.9个百分点。

更值得关注的是,海西新药业绩高度依赖少数几款集采产品,抗风险能力不足。2022—2024年,来自集采渠道的营收占比分别为90.8%、92.4%和90%,其中安必力®与海慧通®合计贡献营收分别为81.3%、79.9%和72.2%。海慧通®的集采资格将于2025年底到期,安必力®也将于2026年6月30日到期。若未来未能成功续约或面临更激烈竞价,公司业绩可能面临“断档”风险。

创新药能否成为“第二增长曲线”

面对业绩增长瓶颈,海西新药将转型希望寄托于在研创新药管线,试图打造“第二增长曲线”。目前公司拥有四款在研创新药,覆盖肿瘤、眼科和呼吸疾病领域。

其中,C019199是一种靶向CSF-1R/DDR1/VEGFR2的泛癌种免疫治疗药物,目前针对骨肉瘤、腱鞘巨细胞瘤等适应症处于I/II期临床阶段,计划于2025年下半年启动针对骨肉瘤的III期试验。然而该赛道竞争激烈,全球范围内已有包括Pimicotinib、Famitinib及Merestinib在内的多款同类在研药物。若海西新药后续临床试验未能达到主要终点,或审批进度落后于竞争对手,该管线可能面临“研发即落后”的困境。

另一款创新药HXP056为用于治疗湿性年龄相关性黄斑变性的口服药物,目前仅启动I期临床,距离商业化仍需较长时间。此外,另外两款针对肿瘤和呼吸系统疾病的药物仍处于临床前研究阶段,短期内难以贡献收入。

研发投入方面,2022—2024年,公司研发开支从3482万元增至6752.5万元。然而,相较于创新药研发所需的高额资金,现有投入规模仍显不足,推进多条管线仍面临较大资金压力。

海西新药原定于10月17日上市,但因需额外时间完成公告定稿及获取监管批准,推迟至今日挂牌。截至晚间收盘,公司股价报104.2港元/股。

医药行业分析师朱明军告诉北京商报记者,海西新药上市首日表现反映了资本市场对其仿制药业务基础与创新药潜力的短期认可。但从长期来看,公司需应对两大挑战:一是降低对集采渠道与少数产品的依赖,缓解盈利下滑压力;二是加快创新药研发进程,提升研发效率,在激烈竞争中抢占先机。若这两大问题未能有效解决,其高增长的持续性与企业抗风险能力将面临考验。

北京商报记者 王寅浩 实习记者 宋雨盈

责任编辑:产经新闻中心

文章来源:http://www.bbtnews.com.cn/2025/1020/572803.shtml