首页 > 垂直频道财经新闻中心银行理财频道 股权优化难掩内控缺陷,715万重罚考问民泰银行合规治理

股权优化难掩内控缺陷,715万重罚考问民泰银行合规治理

2026年开年,一纸大额罚单将浙江民泰商业银行(以下简称“民泰银行”)推上风口。1月12日,上海金融监管局披露的信息显示,因涉及十项违法违规行为,民泰银行上海分行被处以715万元重罚,违规事项横跨存款、贷款、票据、信息报送等核心业务链条,暴露出内控体系的系统性“短板”。这并非孤例,近两年来,该行多地分支机构曾遭处罚,贷款分类失准、员工行为失察、授信管理松懈等问题更是反复出现。作为台州小微“三杰”之一,近年来,民泰银行虽保持营收增长,但净利润已出现下滑,2024年同比降幅超14%,在大型银行下沉挤压、利差收窄、数字化转型加速的多重压力下,如何在合规底线与商业可持续之间找到新的平衡点,已成为民泰银行能否穿越周期、守住区域金融阵地的关键命题。

开年715万重罚落地

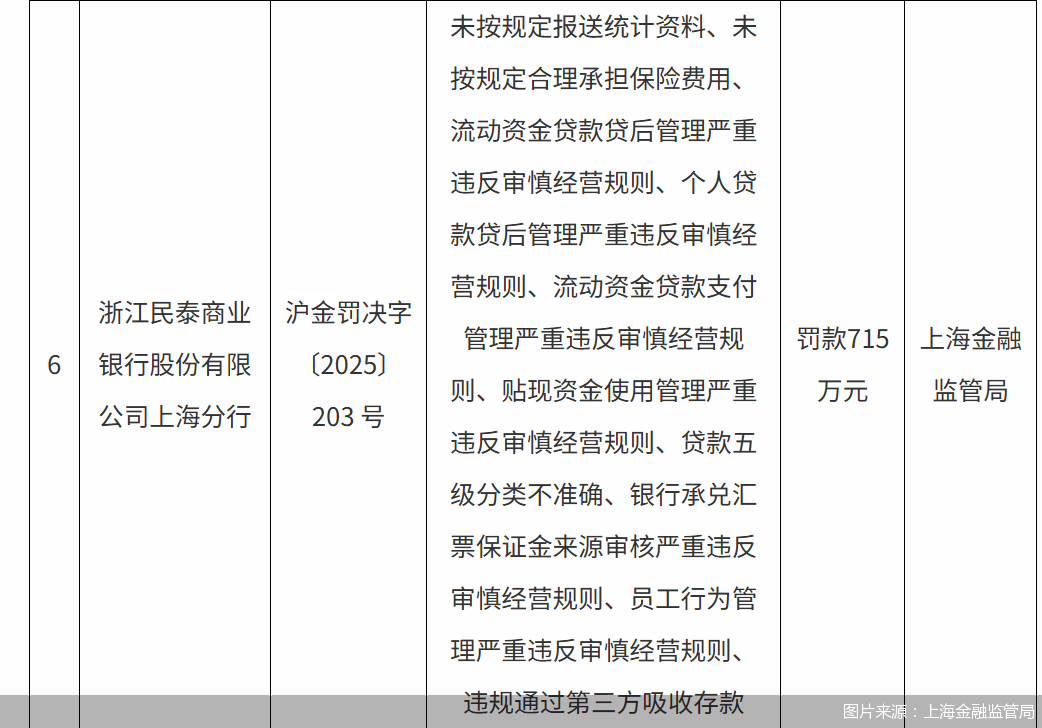

开年重罚的落地,让民泰银行的合规问题被置于聚光灯下。1月12日,上海金融监管局公布了对多家银行的处罚信息,其中,民泰银行上海分行的罚单尤为醒目,715万元的罚款金额、多达十项的违规事由,剑指该行业务链条上的“失守”。

从具体违规细节来看,该罚单既涵盖存款端的“违规通过第三方吸收存款”,也涉及贷后管理:违背审慎经营规则的流动资金贷款贷后管理、个人贷款贷后管理、流动资金贷款支付管理、贴现资金使用管理,同时也包括贷款五级分类不准确、未按规定报送统计资料、未按规定合理承担保险费用等,“十宗罪”内容贯穿存款、贷款、票据、信息报送等核心业务链条。

回溯过往几年,民泰银行的合规问题已多次显现,此前,该行宁波分行就因“授信业务管理不到位、员工行为管理不审慎、贷款风险分类不审慎”三项违法违规行为,被罚款120万元,相关责任人被处警告。更早之前,民泰银行多家分支机构也曾因掩盖资产质量、资产质量五级分类不准确、通过不良资产非真实转让虚假出表等违规行为被罚款。

梳理民泰银行近年来的罚单情况可以看到,一方面,违规事项覆盖存款吸收、贷款管理等商业银行核心经营环节;另一方面,贷款五级分类不准确、员工行为管理不审慎、授信业务管理不到位等问题多次现身于不同分支机构的处罚事由之中。

博通咨询金融行业首席分析师王蓬博表示,从罚单内容来看,民泰银行经营管理“短板”集中在治理机制、合规体系与风控执行三方面,公司治理未能有效约束业务扩张,合规制度缺乏全流程落地,贷后管理、分类核算等基础环节执行缺位,考核导向偏向规模增长而弱化风险约束,导致多环节违规问题反复出现。

国资入场能否“救火”

民泰银行内控“短板”的暴露,恰好发生在引入国资、推进股权结构优化的关键时期。

北京商报记者梳理发现,2025年以来,民泰银行在增资扩股方面动作频频,注册资本由46.07亿元增至56.97亿元,地方国资的增持成为亮点。

2025年12月,监管正式批复同意温岭市国有资产经营有限公司(以下简称“温岭国资公司”)、台州市科创投资集团有限公司(以下简称“台州科创”)分别增持民泰银行2.67亿股、1.33亿股。

增持完成后,温岭国资公司持股数量达到10.14亿股,持股比例升至17.79%,继续坐稳民泰银行第一大股东之位;台州科创持股数量则增至3亿股,持股比例达5.27%。通过股权穿透可见,温岭市财政局间接持有温岭国资公司100%股份,台州市国资委则是台州科创控股股东台州市国有资本运营集团有限公司的实际控制人,这意味着地方国资在民泰银行的股权影响力进一步强化。

这并非国资的首次“出手”,在2025年3月,浙江金融监管局就已批复同意民泰银行上报的增资扩股方案,并核准该行注册资本由46.07亿元变更为50.97亿元。同时,该局批复同意温岭国资公司该行的股东资格,彼时增资扩股后,温岭国资公司持有该行7.47亿股,持股比例由8.23%升至14.66%。

在业内看来,地方国资的入场有助于补充民泰银行的资本金,提升资本充足率,为核心的小微金融业务扩张提供支撑,也有助于优化公司治理结构。在中国(香港)金融衍生品投资研究院院长王红英看来,国资入股有望对稳定民泰银行的治理结构发挥实质性作用,不仅能在合规、风控及审计等方面强化监管支撑,还将进一步充实资本金,助力该行整体管理水平回升。

“国资入股可优化股权结构提升治理规范化,通过派出专业董事参与决策强化制衡,推动合规风控成为战略优先级,补充资本增强风险抵御能力,同时引入国资成熟的内控管理经验,压实股东对合规经营的监督责任”,王蓬博如是说道。

小微银行突围之困

民泰银行成立于1988年,2006年转制为城市商业银行,是一家专门从事小微金融服务的商业银行,与泰隆银行、台州银行并称为台州小微“三杰”。

依托深耕小微金融的定位,民泰银行形成了独具特色的服务优势,在民营经济活跃的浙江区域市场站稳脚跟,实现了稳步扩张。

从经营数据来看,该行近年来保持着营收增长态势,2022年、2023年、2024年分别实现营业收入62.23亿元、67.05亿元、72.12亿元;但归母净利润已出现下滑迹象,同期归母净利润分别为12.30亿元、13.39亿元、11.47亿元,2024年归母净利润同比下降14.34%。

截至2025年三季度末,该行未经审计合并口径下资产总额达到3214.50亿元,较2024年末的3127.75亿元实现增长,2025年1—9月实现营业收入53.79亿元,同比增长6.83%,实现净利润8.50亿元。

在大中型银行不断下沉市场、数字科技重塑金融业态的背景下,中小城商行正面临客户流失、盈利承压的双重困境,因此,打造差异化竞争优势成为突围的核心方向。

“对民泰银行而言,需建立风控能力与规模扩张的联动评估,按风控水平设定业务增速上限,将合规成本纳入预算保障”,王蓬博强调,加快推进内部治理机制改革,借助国资股东的优势完善董事会、监事会运作机制,强化关联交易管理,将风控要求嵌入业务全流程;加速数字化转型进程,聚焦小微服务核心痛点,打通税务、社保等数据接口,构建精准风控模型,提升服务效率与风险管控能力。同时,可聚焦本地小微核心场景,优化信贷结构降低不良率,拓展供应链金融等轻资本业务,形成多元化收入来源。

从更广阔的视角来看,当前行业正呈现出“马太效应”,王红英进一步指出,大型银行及部分具备创新能力的股份制银行保持稳健发展,而部分区域性中小银行则受限于资本实力薄弱、网点覆盖有限、金融科技水平不高以及员工专业能力不足等因素,面临较大经营压力。因此,中小银行亟须立足本地特色经济,在地方政府和国有资本的支持下,推动高质量发展,一方面提升信贷与综合金融服务能力,拓展中间业务收入;另一方面加快金融科技应用,强化风控体系,并在不断增强合规意识的基础上,走出一条具有自身特色的发展路径。

针对违法违规行为采取的整改措施以及国资股东入场后在公司治理、合规管理等方面的调整方向,北京商报记者采访民泰银行,截至发稿,未收到回复。

北京商报记者 宋亦桐

责任编辑:财经新闻中心

文章来源:http://www.bbtnews.com.cn/2026/0113/581567.shtml